نقش مالیات درتامین بودجه 1402

بسمه تعالی

مالیات دربودجه 1402

نقش مالیات درتامین بودجه

بودجه سالانه کشور از منابع مشخصی تعیین میشود. این منابع عبارتند از نفت، مالیات، فروش اموال دولت، انتشار اوراق و استقراض از مردم و سایر منابع مانند استقراض خارجی؛ از بین موارد مذکور نفت و مالیات دو منبع اصلی تامین بودجه کشور میباشند. در این گزارش به صورت اجمالی نقش مالیات را در بودجه بررسی خواهیم نمود.

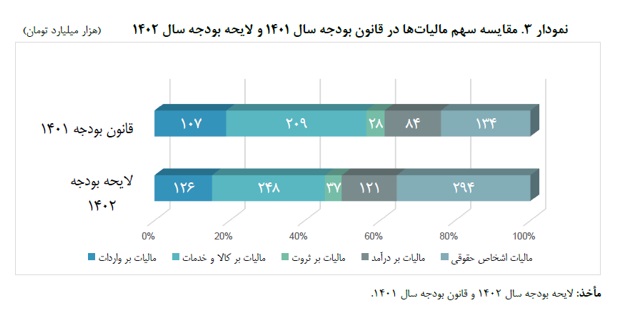

در بودجه سال 1402میزان درآمد حاصل از مالیات در حدود 826 هزارمیلیارد تومان درنظرگرفته شده است. این رقم عددی در حدود 41 درصد بودجه عمومی دولت را شامل میشود.

مالیات به دلیل اینکه درآمد پایدار و قابل اتکا محسوب میشود و نسبت به سایر روشهای درآمدی آثار تورمی کمتری دارد، توجه به آن در راستای کاهش کسری بودجه و تامین بودجه عمومی حائز اهمیت میباشد. از طرفی تامین بودجه از طریق مالیات به معنی فشار بر فعالین اقتصادی نمیباشد، بلکه جلوگیری از فرار مالیاتی و عدم تمکین مالیاتی و برقراری عدالت مالیاتی میباشد.

عوامل رشد و عقب ماندگی

عوامل متعددی ﻣﯽﺗﻮاﻧﺪ ﺑﻪ رﺷﺪ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ و اﻓﺰاﯾﺶ ﺳﻬﻢ آن در ﮐﻞ ﻣﻨﺎﺑﻊ ﻋﻤﻮﻣﯽ ﻣﻨﺠﺮ ﺷﻮد. رﺷﺪ ارزش اﻓﺰوده ﺑﺨﺶﻫﺎی ﻣﺨﺘﻠﻒ اﻗﺘﺼﺎد، اﻓﺰاﯾﺶ ﺷﻔﺎﻓﯿﺖ و ﮐﺎﻫﺶ ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ ﻣﯿﺰان ﺗﻮرم و ﺳﺎﺧﺘﺎر ﻗﻮاﻧﯿﻦ ﻣﺎﻟﯿﺎﺗﯽ ﮐﺸﻮر از ﺟﻤﻠﻪ ﻣﻬﻢﺗﺮﯾﻦ اﯾﻦ ﻋﻮاﻣﻞ ﺑﻪﺣﺴﺎب ﻣﯽآﯾﻨﺪ. از ﻃﺮف دﯾﮕﺮ ﻫﻤﭽﻨﺎن ﻣﺸﮑﻼت ﻣﺘﻌﺪدی ﮔﺮﯾﺒﺎنﮔﯿﺮ ﻧﻈﺎم ﻣﺎﻟﯿﺎﺗﯽ ﮐﺸﻮر اﺳﺖ؛ ﻓﻘﺪان ﻧﻈﺎم ﺟﺎﻣﻊ اﻃﻼﻋﺎت ﻣﺎﻟﯿﺎﺗﯽ، ﻋﺪم اﯾﺠﺎد اﻟﮕﻮی ﻣﺎﻟﯿﺎت بر ﻣﺠﻤﻮع درآﻣﺪ، ﻣﻌﺎﻓﯿﺖﻫﺎی وﺳﯿﻊ و ﻣﺘﻨﻮع، اﻋﻤﺎل ﻧﻈﺮات ﺷﺨﺼﯽ در ﻓﺮآﯾﻨﺪ وﺻﻮل ﻣﺎﻟﯿﺎتﻫﺎ و ﻓﺴﺎد در ﺑﺮﺧﯽ از ﺣﻮزهﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺑﻪ دﻟﯿﻞ ﭼﺎﻟﺶﻫﺎی ﻣﻮﺟﻮد در ﻓﺮآﯾﻨﺪﻫﺎی ﺗﺸﺨﯿﺺ و وﺻﻮلﻣﺎﻟﯿﺎت ازﺟﻤﻠﻪ ﻣﻬﻢﺗﺮﯾﻦ آﺳﯿﺐﻫﺎ و ﮐﺎﺳﺘﯽﻫﺎی ﻧﻈﺎم ﻣﺎﻟﯿﺎﺗﯽ ﻣﺤﺴﻮب ﻣﯽﺷﻮﻧﺪ.

میزان مالیات وصولی برآورد شده به تفکیک پایههای مالیاتی

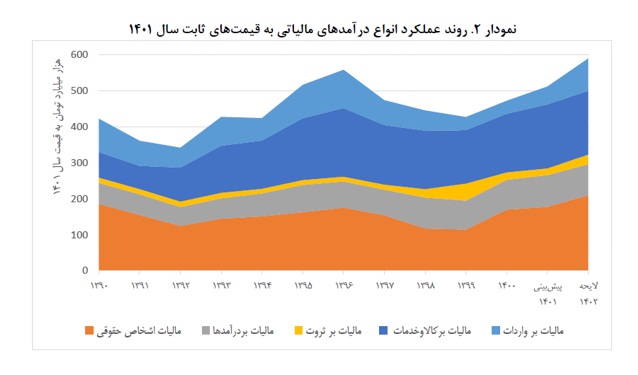

ﻧﻤﻮدار روند ﺗﻐﯿﯿﺮات ﻋﻤﻠﮑﺮد درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ از ﺳﺎل1390ﺗﺎﮐﻨﻮن را ﺑﻪ ﻗﯿﻤﺖﻫﺎی ﺳﺎل 1401ﻧﺸﺎن ﻣﯽدﻫﺪ. ﻫﻤﺎنﻃﻮر ﮐﻪ در اﯾﻦ ﻧﻤﻮدار ﻣﺸﺎﻫﺪه ﻣﯽﺷﻮد، ﻣﻘﺪار ﺣﻘﯿﻘﯽ ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﺳﺎلﻫﺎی 1396ﺗﺎ 1399 روﻧﺪ ﮐﺎﻫﺸﯽ را ﻃﯽ ﮐﺮده اﺳﺖ و از ﺳﺎل 1400 ﺷﺎﻫﺪ اﻓﺰاﯾﺶ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﭘﺲ از ﮐﺴﺮ ﺗﻮرم ﻫﺴﺘﯿﻢ.

شایان ذﮐﺮ اﺳﺖ در اﯾﺮان ﺑﺮﺧﻼف ﮐﺸﻮرﻫﺎﯾﯽ ﮐﻪ ﻧﻈﺎمﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺗﻮﺳﻌﻪﯾﺎﻓﺘﻪ دارﻧﺪ، ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮﻗﯽ ﺳﻬﻢ ﻗﺎﺑﻞﺗﻮﺟﻬﯽ از ﺳﺒﺪ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ دوﻟﺖ را ﺗﺸﮑﯿﻞ ﻣﯽدﻫﺪ، درﺣﺎﻟﯽ ﮐﻪ ﺑﺮای ﻣﺜﺎل در ﮐﺸﻮرﻫﺎی ﻋﻀﻮ OECD وﺿﻌﯿﺖ ﺑﺮﻋﮑﺲ ﺑﻮده و در ﺳﺎل 2020، ﻣﺎﻟﯿﺎت ﺑﺮ ﺷﺮﮐﺖﻫﺎ ﺗﻨﻬﺎ 9درﺻﺪ از ﺳﺒﺪ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ را ﺑﻪﺧﻮد اﺧﺘﺼﺎص داده اﺳﺖ. اﯾﻦ درﺣﺎﻟﯽ اﺳﺖ ﮐﻪ ﺳﻬﻢ ﻣﺎﻟﯿﺎت ﺑﺮ اﺷﺨﺎص ﺣﻘﻮﻗﯽ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402، 36 درﺻﺪ از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ اﺳﺖ.

ﺑﻨﺎﺑﺮ ﻧﮑﺎت ﻣﻄﺮح ﺷﺪه و ﺛﺒﺎت ﻧﺮخﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ (ﺑﻪﺟﺰ ﻧﺮخ ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﺗﻮﻟﯿﺪی ﮐﻪ ﮐﺎﻫﺶ ﯾﺎﻓﺘﻪ اﺳﺖ)، ﻃﺒﯿﻌﺘﺎً اﻓﺰاﯾﺶ 47درﺻﺪی درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 ﻧﺴﺒﺖ ﺑﻪ ﻗﺎﻧﻮن ﺑﻮدﺟﻪ ﺳﺎل 1401، ﺗﻨﻬﺎ ﺑﺎ ﮐﺎﻫﺶ ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ از ﻃﺮﯾﻖ ﻓﺮاﻫﻢ ﮐﺮدن ﺑﺴﺘﺮ اﺟﺮاﯾﯽ ﻻزم ﻣﺤﻘﻖ ﻣﯽﺷﻮد. ﺷﺎﯾﺎن ذﮐﺮ اﺳﺖ در ﮐﻨﺎر ﮐﺎﻫﺶ ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ، ﻻزم اﺳﺖ ﻣﻌﺎﻓﯿﺖﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﻣﻮﺟﻮد ﻫﺪﻓﻤﻨﺪ ﺷﺪه و ﺑﺎ اﺳﺘﻔﺎده از ﭘﺎﯾﻪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺟﺪﯾﺪ ﺑﻪﺧﺼﻮص ﻣﺎﻟﯿﺎت ﺑﺮ ﻣﺠﻤﻮع درآﻣﺪ و ﻣﺎﻟﯿﺎت ﺑﺮ ﻋﺎﯾﺪی ﺳﺮﻣﺎﯾﻪ، ﺿﻤﻦ اﻓﺰاﯾﺶ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ، ﮐﺎراﯾﯽ ﻧﻈﺎم ﻣﺎﻟﯿﺎﺗﯽ اﻓﺰاﯾﺶ ﯾﺎﺑﺪ .

مالیاتهای مستقیم و اجزای آن

ﻣﺎﻟﯿﺎتﻫﺎی ﻣﺴﺘﻘﯿﻢ از ﺳﻪ ﺑﺨﺶ اﺻﻠﯽ ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮ ﻗﯽ، ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪﻫﺎ و ﻣﺎﻟﯿﺎت ﺑﺮ ﺛﺮوتﺗﺸﮑﯿﻞ ﺷﺪه اﺳﺖ.

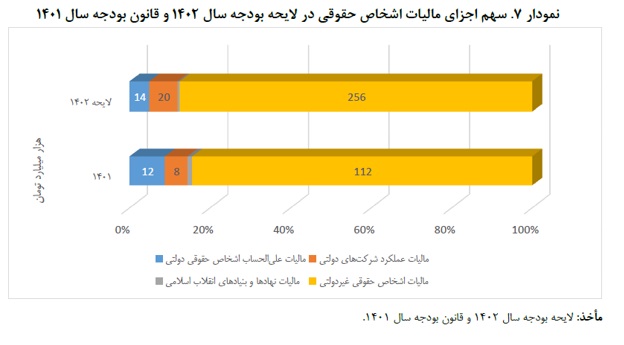

ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮﻗﯽ

ﻃﺒﻖ ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮ ﻗﯽ ﺑﯿﺸﺘﺮﯾﻦ ﺳﻬﻢ را در درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ اﯾﺮان دارد. از ﻣﯿﺎن اﻗﺴﺎم اﯾﻦ ﻣﺎﻟﯿﺎت، ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮﻗﯽ ﻏﯿﺮدوﻟﺘﯽ ﺑﯿﺸﺘﺮﯾﻦ ﺳﻬﻢ را ﺑﻪ ﺧﻮد اﺧﺘﺼﺎص داده اﺳﺖ. ﻧﻤﻮدار زیر ﺳﻬﻢ اﺟﺰای ﻣﻬﻢ ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮﻗﯽ ﻏﯿﺮدوﻟﺘﯽ از ﮐﻞ ﻣﺎﻟﯿﺎت اﺷﺨﺎص ﺣﻘﻮﻗﯽ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل1402 و ﻗﺎﻧﻮن ﺑﻮدﺟﻪ ﺳﺎل 1401 را ﻧﺸﺎن ﻣﯽدﻫﺪ.

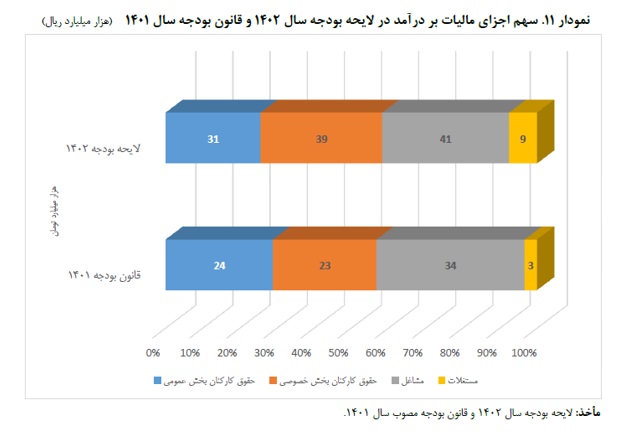

ماﻟﯿﺎت ﺑﺮ درآﻣﺪ

ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ از 6 ﺟﺰء تشکیل ﺷﺪه اﺳﺖ. ﺑﺮاﺳﺎس ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ ﺣﺪود 15 درﺻﺪ از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ دوﻟﺖ را ﺗﺸﮑﯿﻞ ﻣﯽدﻫﺪ. ﻫﻤﺎنﻃﻮر ﮐﻪ از ﻧﻤﻮدار، ﻗﺎﺑﻞ ﻣﻼﺣﻈﻪ اﺳﺖ، ﻣﻬﻢﺗﺮﯾﻦ اﺟﺰای ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ ﻋﺒﺎرﺗﻨﺪ از ﻣﺎﻟﯿﺎت ﻣﺸﺎﻏﻞ، ﻣﺎﻟﯿﺎت ﺑﺮ ﺣﻘﻮق ﮐﺎرﮐﻨﺎن ﺑﺨﺶ ﻋﻤﻮﻣﯽ و ﻣﺎﻟﯿﺎت ﺑﺮ ﺣﻘﻮق ﮐﺎرﮐﻨﺎن ﺑﺨﺶ ﺧﺼﻮﺻﯽ. در ﻧﻤﻮدار، ﺳﻬﻢ ﻫﺮﯾﮏ از اﺟﺰای ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﻧﺸﺎن داده ﺷﺪه اﺳﺖ.

ﯾﮑﯽ ازاﻗﺪامﻫﺎی ﻻزم ﺑﺮای اﻓﺰاﯾﺶ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﮐﺸﻮر، ﺟﻠﻮﮔﯿﺮی از ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ اﺳﺖ. ﻃﺒﻖ ﮔﺰارش ﺳﺎزﻣﺎن ﻣﺎﻟﯿﺎﺗﯽ، در ﺳﺎل 1400ﻣﺘﻮﺳﻂ ﻣﺎﻟﯿﺎت اﺑﺮازی ﻣﺸﺎﻏﻞ ﻃﻼﻓﺮوﺷﯽ، ﻧﻤﺎﯾﺸﮕﺎه ﺧﻮدرو، ﻓﺮوﺷﮕﺎه ﻣﻮﺑﺎﯾﻞ ﺑﯿﻦ 6.7 ﻣﯿﻠﯿﻮن ﺗﺎ 2.7ﻣﯿﻠﯿﻮن ﺑﻮده، در ﺣﺎﻟﯽ ﮐﻪ ﯾﮏ ﮐﺎرﻣﻨﺪ ﺑﺎ ﺣﻘﻮق ﻣﺎﻫﯽ10ﻣﯿﻠﯿﻮن ﺗﻮﻣﺎن، در ﻫﻤﯿﻦ ﺳﺎل 8.6 ﻣﯿﻠﯿﻮن ﺗﻮﻣﺎن ﻣﺎﻟﯿﺎت ﭘﺮداﺧﺖ ﮐﺮده اﺳﺖ. ﺑﺎ ﺗﻮﺟﻪ ﺑﻪ ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ در ﺣﻮزه ﻣﺸﺎﻏﻞ، اﻓﺮاﯾﺶ ﻣﻨﺎﺑﻊ ﺣﺎﺻﻞ از ﻣﺎﻟﯿﺎت ﺑﺮ اﯾﻦ ﺣﻮزه و اﻟﺰام ﺳﺎزﻣﺎن ﻣﺎﻟﯿﺎﺗﯽ ﺑﻪ ﮐﺎﻫﺶ ﻓﺮار ﻣﺎﻟﯿﺎﺗﯽ در اﯾﻦ ﭘﺎﯾﻪ ﻣﺎﻟﯿﺎﺗﯽ، ﯾﮑﯽ از اﻗﺪاﻣﺎت ﺿﺮوری درﺧﺼﻮص درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺑﻮدﺟﻪ ﺳﺎل 1402اﺳﺖ. در اﯾﻦ ﺧﺼﻮص ﺷﺎﯾﺎن ذﮐﺮ اﺳﺖ ﯾﮑﯽ از اﻗﺪامﻫﺎی ﻣﺜﺒﺖ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ در ﺣﻮزه ﺳﺎﻣﺎﻧﺪﻫﯽ ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ ﻣﺸﺎﻏﻞ، ﻣﺒﻨﺎ ﻗﺮار دادن دﺳﺘﮕﺎهﻫﺎی ﭘﻮز ﺑﻪ ﺟﻬﺖ ﺷﻨﺎﺳﺎﯾﯽ درآﻣﺪ ﻣﺸﺎﻏﻞ اﺳﺖ.

ﻣﺸﮑﻼت ﻣﺎﻟﯿﺎت ﺑﺮ ﻣﺸﺎﻏﻞ، ریشه و دﻻﯾﻞ ﻣﺨﺘﻠﻒ و ﻣﺘﻌﺪدی دارد ﮐﻪ ﺑﺮﺧﯽ از اﯾﻦ دﻻﯾﻞ ﻋﺒﺎرﺗﻨﺪ از:

– فقدان ﺑﺎﻧﮏ اﻃﻼﻋﺎت ﺟﺎﻣﻊ اﻗﺘﺼﺎدی اﺻﻨﺎف ﮐﺸﻮر در ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ

– ﻏﯿﺮرﺳﻤﯽ ﺑﻮدن ﺑﺨﺶ ﻗﺎﺑﻞﺗﻮﺟﻬﯽ از ﻓﻌﺎﻟﯿﺖﻫﺎ و ﻣﺸﺎﻏﻞ در ﻧﻈﺎم اﻗﺘﺼﺎدی اﯾﺮان

ﻧﺤﻮه ﺗﺸﺨﯿﺺ و وﺻﻮل اﯾﻦ ﻧﻮع از ﻣﺎﻟﯿﺎتﻫﺎ ﺗﻮﺳﻂ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ در ﺑﺴﯿﺎری از ﻣﻮارد ﺑﻪ ﺷﯿﻮه ﻣﺎﻟﯿﺎت ﻣﻘﻄﻮع ﺻﻮرت ﻣﯽﮔﯿﺮد. در اﯾﻦ ﺷﯿﻮه، ﺳﺎزﻣﺎن ﻣﺎﻟﯿﺎﺗﯽ ﻣﯽﺗﻮاﻧﺪ ﻣﺸﺎﻏﻠﯽ را ﮐﻪ ﻣﯿﺰان ﻓﺮوش ﮐﺎﻻ و ﺧﺪﻣﺎت آﻧﻬﺎ در ﺳﺎل ﺑﯿﺶ از 10ﺑﺮاﺑﺮ ﻣﻌﺎﻓﯿﺖ ﻣﻮﺿﻮع ﻣﺎده ﻗﺎﻧﻮن ﻣﺎﻟﯿﺎتﻫﺎی ﻣﺴﺘﻘﯿﻢ اﺳﺖ، از اﻧﺠﺎم ﺗﮑﺎﻟﯿﻒ ﻣﺎﻟﯿﺎﺗﯽ ﻣﺎﻧﻨﺪ ﻧﮕﻬﺪاری اﺳﻨﺎد و ﻣﺪارک ﻣﺮﺑﻮﻃﻪ ﻣﻌﺎف ﮐﻨﺪ و ﻣﺎﻟﯿﺎت آﻧﻬﺎ را ﺑﻪﺻﻮرت ﻣﻘﻄﻮع ﺗﻌﯿﯿﻦ ﮐﻨﺪ. در اﯾﻦﺧﺼﻮص ﺷﺎﯾﺎن ذﮐﺮ اﺳﺖ ﻧﺤﻮه ﺷﻨﺎﺳﺎﯾﯽ درآﻣﺪ و ﻫﻤﭽﻨﯿﻦ ﻧﺤﻮه ﺗﻌﯿﯿﻦ ﻣﺎﻟﯿﺎت اﯾﻦ ﻣﺸﺎﻏﻞ ﺑﻪﺻﻮرت ﺷﻔﺎف ﻣﺸﺨﺺ ﻧﯿﺴﺖ. اﯾﻦ اﻣﺮ ﺧﻮد ﻧﺎﺷﯽ از ﻧﺒﻮد زﯾﺮﺳﺎﺧﺖﻫﺎی ﻣﺪرن و ﻣﮑﺎﻧﯿﺰه ﺑﺮای ﺗﺸﺨﯿﺺ درآﻣﺪ و ﻫﺰﯾﻨﻪﻫﺎی ﻗﺎﺑﻞ ﻗﺒﻮل ﻣﺎﻟﯿﺎﺗﯽ اﺳﺖ.

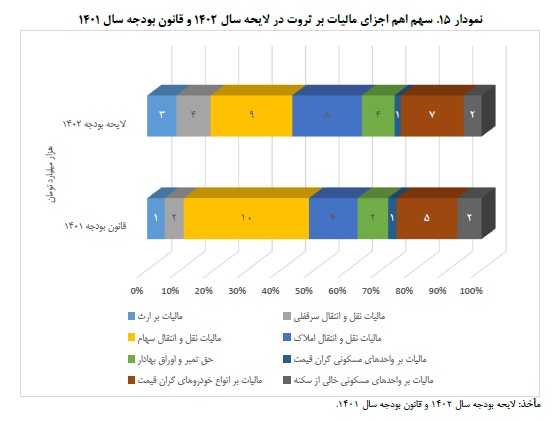

ماﻟﯿﺎت ﺑﺮ ﺛﺮوت

ﺳﻬﻢ ﻣﺎﻟﯿﺎت ﺑﺮﺛﺮوت از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 ﺣﺪود 4.5 درﺻﺪ اﺳﺖ. ﻣﺎﻟﯿﺎت ﺑﺮ ﺛﺮوت از 9 ﺟﺰء ﺗﺸﮑﯿﻞ ﺷﺪه ﮐﻪ ﻣﻬﻢﺗﺮﯾﻦ ﺑﺨﺶﻫﺎی ﻋﺒﺎرﺗﻨﺪ از: ﻣﺎﻟﯿﺎت ﺑﺮ ارث، ﻣﺎﻟﯿﺎت ﻧﻘﻞ واﻧﺘﻘﺎل، ﺳﺮﻗﻔﻠﯽ اﻣﻼک و ﺳﻬﺎم، ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺎﻧﻪ و ﺧﻮدروﻫﺎی ﮔﺮان ﻗﯿﻤﺖ و درآﻣﺪ ﺣﺎﺻﻞ از ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ از ﺳﮑﻨﻪ.

یکی از ﻋﻠﺖﻫﺎی ﻋﺪم اﻓﺰاﯾﺶ ماﻟﯿﺎت ﺑﺮ ﺛﺮوت را، ﻋﻠﯽ رﻏﻢ اﻓﺰاﯾﺶ ﻗﺎﺑﻞ ﺗﻮﺟﻪ ارزش ﻣﺴﮑﻦ و ﺧﻮدرو، ﻣﯽﺗﻮان اﺟﺮاﯾﯽ ﻧﺸﺪن ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺎﻧﻪ و ﺧﻮدرو ﻟﻮﮐﺲ داﻧﺴﺖ که در اداﻣﻪ ﺑﻪ آن ﭘﺮداﺧﺘﻪ ﻣﯽﺷﻮد. تکرار ﻫﻤﺎن ارﻗﺎم ﭘﯿﺸﯿﻦ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 ﺑﺮای ﺧﺎﻧﻪﻫﺎی ﻟﻮﮐﺲ، ﻋﻠﯽرﻏﻢ اﻓﺰاﯾﺶ ﻗﯿﻤﺖ اﻣﻼک ﻧﯿﺰ ﻧﺸﺎن از ﻣﺼﻤﻢ ﻧﺒﻮدن دﺳﺘﮕﺎهﻫﺎی اﺟﺮاﯾﯽ در وﺻﻮل اﯾﻦ ﻣﺎﻟﯿﺎت دارد. ﺿﺮوری اﺳﺖ ﻧﻤﺎﯾﻨﺪﮔﺎن ﻣﺤﺘﺮم ﻣﺠﻠﺲ وﺻﻮل اﯾﻦ ﻣﺎﻟﯿﺎتﻫﺎ را از ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ، وزارت اﻗﺘﺼﺎد و داراﯾﯽ، وزارت راه و ﺷﻬﺮﺳﺎزی و ﺳﺎﯾﺮ دﺳﺘﮕﺎهﻫﺎی ﻣﺴﺌﻮل ﻣﻄﺎﻟﺒﻪ ﮐﻨﻨﺪ.

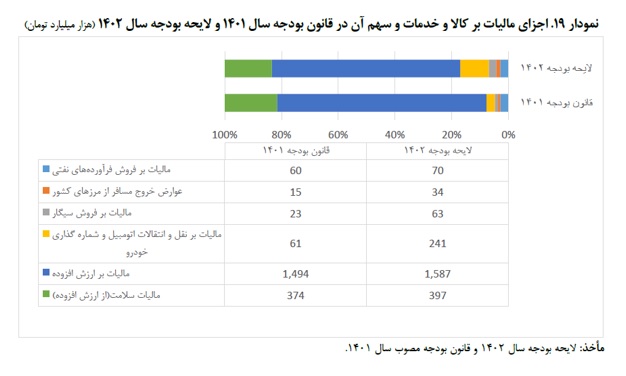

ﻣﺎﻟﯿﺎت ﻏﯿﺮﻣﺴﺘﻘﯿﻢ و اﺟﺰای آن

ﻣﺎﻟﯿﺎتﻫﺎی ﻏﯿﺮﻣﺴﺘﻘﯿﻢ در ﻻﯾﺤﻪ ﺑﻮدﺟﻪ ﺳﺎل 1402 در دو ﺑﺨﺶ ﮐﻠﯽ ﺷﺎﻣﻞ ﻣﺎﻟﯿﺎت ﺑﺮ ﮐﺎﻻﻫﺎ و ﺧﺪﻣﺎت و ﻣﺎﻟﯿﺎت ﺑﺮ واردات ﺗﻨﻈﯿﻢ ﺷﺪه اﺳﺖ. ﻃﯽ ﺳﺎلﻫﺎی ﮔﺬﺷﺘﻪ و ﺧﺼﻮﺻﺎً ﭘﺲ از اﻓﺰاﯾﺶ ﺳﺎﻟﯿﺎﻧﻪ ﻧﺮخ ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده و ﺳﭙﺲ ﺗﺜﺒﯿﺖ ﻧﺮخ آن در ﻧُﻪدرﺻﺪ ﺳﻬﻢ ﻣﺎﻟﯿﺎتﻫﺎی ﻏﯿﺮﻣﺴﺘﻘﯿﻢ ﺑﻪوﯾﮋه ﻣﺎﻟﯿﺎت ﺑﺮﮐﺎﻻﻫﺎ وﺧﺪﻣﺎت ﻧﺴﺒﺖ ﺑﻪ ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ دوﻟﺖ اﻓﺰاﯾﺶ داﺷﺘﻪ اﺳﺖ. ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﺑﻨﺎﺑﻪ دﻻﯾﻠﯽ ﻣﺎﻧﻨﺪ ﺑﻬﺒﻮد ﺷﻔﺎﻓﯿﺖ ﻣﻌﺎﻣﻼت و ﻣﺒﺎدﻻت اﻗﺘﺼﺎدی، ﮐﻤﺘﺮ ﺑﻮدن ﻫﺰﯾﻨﻪﻫﺎی اﺟﺮاﯾﯽ وﺻﻮل (ﻧﺴﺒﺖ ﺑﻪ ﻣﺎﻟﯿﺎتﻫﺎی ﻣﺴﺘﻘﯿﻢ)، ﺳﻬﻢ ﻗﺎﺑﻞﺗﻮﺟﻬﯽ از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ را ﺑﻪﺧﻮد اﺧﺘﺼﺎص داده ﮐﻪ از اﻫﻤﯿﺖ ﺑﺴﺰاﯾﯽ ﺑﺮﺧﻮردار اﺳﺖ.

مالیات بر ارزش افزوده

مالیات ﺑﺮ ارزش اﻓﺰوده در ﻻﯾﺤﻪ ﺳﺎل 1402، ﺳﻬﻢ 64 درﺻﺪی از ﻣﺎﻟﯿﺎت ﺑﺮ ﮐﺎﻻﻫﺎ و ﺧﺪﻣﺎت، ﺳﻬﻢ 19 درﺻﺪی از ﮐﻞ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ و ﻫﻤﭽﻨﯿﻦ ﺳﻬﻢ 23 درﺻﺪی از درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ (بدون در ﻧﻈﺮ ﮔﺮﻓﺘﻦ ﻣﺎﻟﯿﺎت ﺑﺮ واردات) را ﺑﻪﺧﻮد اﺧﺘﺼﺎص داده اﺳﺖ.

ﻃﺒﻖ ﮔﺰارش ﮐﻤﯿﺴﻮن اﻗﺘﺼﺎدی ﻣﺠﻠﺲ درﺧﺼﻮص ﻻﯾﺤﻪ ﺗﺴﻬﯿﻞ ﺗﮑﺎﻟﯿﻒ ﻣﺆدﯾﺎن ﺟﻬﺖ اﺟﺮای «ﻗﺎﻧﻮن ﭘﺎﯾﺎﻧﻪﻫﺎی ﻓﺮوﺷﮕﺎﻫﯽ و ﺳﺎﻣﺎﻧﻪ ﻣﺆدﯾﺎن»، ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ ﺑﺎﯾﺪ ﻧﺴﺒﺖ ﺑﻪ ﻓﺮاﺧﻮان آن ﮔﺮوﻫﯽ از ﻣﺸﺎﻏﻞ و اﺻﻨﺎف ﮐﻪ ﻣﺸﻤﻮل ﻗﺎﻧﻮن ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻫﺴﺘﻨﺪ، وﻟﯽ ﺗﺎﮐﻨﻮن ﻓﺮاﺧﻮان ﻧﺸﺪهاﻧﺪ اﻗﺪام ﻧﻤﺎﯾﺪ. در ﺻﻮرت ﺗﺼﻮﯾﺐ اﯾﻦ ﺣﮑﻢ در ﻣﺠﻠﺲ ﺷﻮرای اﺳﻼﻣﯽ، اﺟﺮای اﯾﻦ ﺣﮑﻢ در ﮐﻨﺎر ﺑﻬﺮهﺑﺮداری از ﺳﺎﻣﺎﻧﻪ ﻣﺆدﯾﺎن ﻣﯽﺗﻮاﻧﺪ ﻣﻮﺟﺐ رﺻﺪ ﮐﺎﻣﻞ زﻧﺠﯿﺮه (ﺑﻪ ﻏﯿﺮ از ﻣﻮارد ﻣﻌﺎف از ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده) ﺗﻮﺳﻂ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ و درﻧﺘﯿﺠﻪ اﻓﺰاﯾﺶ درآﻣﺪ ﺣﺎﺻﻞ از ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده و ﻫﻤﭽﻨﯿﻦ اﻓﺰاﯾﺶ ﺷﻔﺎﻓﯿﺖ اﻗﺘﺼﺎدی ﺷﻮد. ﺷﺎﯾﺎن ذﮐﺮ اﺳﺖ درﺣﺎل ﺣﺎﺿﺮ ﺳﺎزﻣﺎن اﻣﻮر ﻣﺎﻟﯿﺎﺗﯽ در ﺑﺴﯿﺎری از ﻣﻮارد ﺻﺮﻓﺎً ﻓﺮوش ﻣﺆدﯾﺎن ﺑﺰرگ را ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻗﺮار ﻣﯽدﻫﺪ. ﺑﺎﯾﺪ ﺗﻮﺟﻪ ﺷﻮد ﻗﺎﻧﻮن داﺋﻤﯽ ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﺼﻮب ﺳﺎل 1400، از دیﻣﺎه اﯾﻦ ﺳﺎل ﻻزماﻻﺟﺮا و ﺟﺎﯾﮕﺰﯾﻦ ﻗﺎﻧﻮن آزﻣﺎﯾﺸﯽ ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻣﺼﻮب ﺳﺎل 1387ﺷﺪه اﺳﺖ. در ﻗﺎﻧﻮن ﺟﺪﯾﺪ ﺑﺴﯿﺎری از ﻓﺮآﯾﻨﺪﻫﺎی وﺻﻮل، رﺳﯿﺪﮔﯽ، اﺳﺘﺮداد، دادرﺳﯽ و ﺗﻮزﯾﻊ و ﺗﺨﺼﯿﺺ ﻣﻨﺎﺑﻊ ﺣﺎﺻﻞ از ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده، ﻧﺴﺒﺖ ﺑﻪ ﻗﺎﻧﻮن ﻗﺒﻠﯽ ﺑﻬﺒﻮد ﻣﯽﯾﺎﺑﺪ. ﺳﻬﻢ ﺷﻬﺮداریﻫﺎ ﻧﯿﺰ در اﯾﻦ ﻗﺎﻧﻮن ﯾﮏ واﺣﺪ درﺻﺪ اﻓﺰاﯾﺶ ﻣﯽﯾﺎﺑﺪ. در ﻗﺎﻧﻮن ﻗﺒﻠﯽ از 9درﺻﺪ ﻋﻮارض و ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده 3 واﺣﺪ درﺻﺪ ﺑﻪ ﺷﻬﺮداریﻫﺎ اﺧﺘﺼﺎص ﭘﯿﺪا ﻣﯽﮐﺮد و ﻃﺒﻖ ﻗﺎﻧﻮن ﺟﺪﯾﺪ از 9 درﺻﺪ ﻋﻮارض و ﻣﺎﻟﯿﺎت ﺑﺮارزش اﻓﺰوده 4 واﺣﺪ درﺻﺪ ﺑﻪ ﺷﻬﺮداریﻫﺎ اﺧﺘﺼﺎص ﭘﯿﺪا ﻣﯽﮐﻨﺪ.

لزوم توجه ویژه به مالیات بر ثروت و مالیات بر جمع درآمد اشخاص حقیقی

باتوجه به اینکه در کشور ما هنوز زیرساختهای اطلاعاتی به صورت کامل تکمیل نشده و همچنین قانون پایانههای فروشگاهی، مالیات بر عایدی سرمایه و مالیات بر مجموع درآمد عملیاتی نشده است، بخش غیررسمی اقتصاد با ریسک پایین درآمدهای هنگفتی تحصیل میکند. این درامد ها عمدتا به صورت ملک با خودرو برای فعالیتهای غیرمولد ودلالی استفاده میشود. باتوجه به سختیهای مسیرتولید و عدم وجود بازدارندگی برای فعالیتهای غیرمولد هر روز شاهد افزایش سرمایهگذاری وانباشت ثروت دربخشهای غیرمولد خواهیم بود. این موضوع نقدینگی را به سمت این فعالیتها سوق میدهد و عملا تولید و اشتغال با مشکل مواجه میشود. بنابراین توجه به مالیات برثروت با رویکرد مالیات برجمع درآمد، موجب کاهش اختلاف طبقاتی وانباشت سرمایه دربخشهای غیرمولد خواهد بود.

منبع: گزارش مرکز پژوهشهای مجلس شورای اسلامی، شماره 18935

لینک کوتاه: https://fesadsetiz.ir/vhf7